Steuerbefreiung von Photovoltaik-Anlagen

Rückwirkend zum 1. Januar 2022 wurde für bestimmte Photovoltaikanlagen eine Steuerbefreiung in der Ertragsteuer eingeführt.

Es ergeben sich Fragen, wie die 30 kW (peak)-, die 15 kW (peak)- und die 100 kW (peak)-Grenze zu lesen ist und welche PV – Anlagen unter die Steuerbefreiung fallen oder nicht. Mit dem BMF-Schreiben vom 17. Juli 2023 wurde ein Anwendungsschreiben zu § 3 Nr. 72 EStG veröffentlicht. Nachfolgend werden die wichtigsten Regelungen erläutert. § 3 Nr. 72 Satz 1 EStG gilt für natürliche Personen, Mitunternehmerschaften und Körperschaften, also grundsätzlich auch für alle Wohnungsunternehmen in der Rechtsform der Kapitalgesellschaft und der Genossenschaft.

Maßgeblich bei der Prüfung, ob eine nach § 3 Nr. 72 EStG begünstigte Photovoltaikanlage (bestehend aus Solarmodulen, Wechselrichter und Einspeisezähler) vorliegt, ist die Bruttoleistung nach dem Marktstammdatenregister in Kilowatt (peak.). Etwaige Drosselungen sind damit unerheblich. Auch die geographische Ausrichtung der Photovoltaikanlage hat keinen Einfluss auf die Ermittlung der maßgeblichen Leistung. Begünstigte Photovoltaikanlagen sind nur solche, die mit Gewinnerzielungsabsicht betrieben werden. Diese müssen sich auf, an oder in einem Gebäude befinden. Ebenfalls begünstigt sind solche Photovoltaikanlagen, die sich auf Nebengebäuden (z.B. Gartenhäuser, Garagen, Carports) befinden. Es sind grundsätzlich 30 kW (peak) auf Ein- und Zweifamilienhäusern sowie 15 kW (peak)/je Wohn- und/oder Geschäftseinheit auf den übrigen Gebäuden begünstigt.

Die Steuerbefreiung nach § 3 Nr. 72 Satz 1 EStG gilt für Einnahmen (z.B. Einspeisevergütung und Entgelte für Stromlieferungen an Mieter) und Entnahmen (z. B. für den zu eigenen Wohnzwecken verbrauchten Strom) unabhängig von der Verwendung des von der Photovoltaikanlage erzeugten Stroms.

Hier ist für den Steuerpflichtigen oder die Mitunternehmerschaft oder die Körperschaft zu prüfen, ob die maßgeblichen Leistungen der betriebenen Photovoltaikanlagen die für die jeweilige Gebäudeart zulässige Größe einhalten. Nur die Photovoltaikanlagen, die diese Voraussetzungen erfüllen, gehen in die Prüfung der 100 kW (peak)- Grenze ein.

Danach ist zu prüfen, ob der jeweilige Steuerpflichtige oder die jeweilige Mitunternehmerschaft insgesamt die 100 kW (peak)- Grenze einhält.

Es ist eine zweistufige Prüfung vorzunehmen:

1. Schritt: Prüfung der kWp-Grenze nach Gebäudeart.

2. Schritt: Prüfung der Einhaltung der persönlichen Höchstgrenze (100 kWp-Grenze).

Die im Marktstammdatenregister eingetragene kWp-Leistung dürfte grundlagenbescheidähnlichen Charakter haben.

Bei der höchstmöglichen kWp-Grenze wird zwischen unterschiedlichen Gebäudearten unterschieden. Das BMF-Schreiben v. 17. Juli 2023 bestimmt nicht, wann die jeweilige Gebäudeart vorliegt. Es dürfte die bewertungsrechtliche Einordnung heranzuziehen sein.

Die nachfolgende Tabelle aus dem BMF-Schreiben zeigt, welche maximale Größe (oder maßgebliche Leistung) eine Photovoltaikanlage (je Steuerpflichtiger/ Mitunternehmerschaft) in Abhängigkeit von Art des Gebäudes haben darf:

Die Steuerfreiheit ist auf insgesamt höchstens 100 kW (peak) pro Steuerpflichtigen oder Mitunternehmerschaft oder Körperschaft begrenzt. Nach Auffassung der Finanzverwaltung handelt es sich um eine Freigrenze. Einbezogen werden bei der Prüfung, ob die Freigrenze überschritten ist, nur die nach § 3 Nr. 72 Satz 1 EStG erfassten Photovoltaikanlagen. Anlagen, für die § 3 Nr. 72 Satz 1 EStG nicht zu Anwendung kommt (z.B. Freiflächenanlagen), wirken sich nicht auf den Verbrauch der Förderhöchstgrenze aus.

Nach dem BMF- Schreiben, Tz 15 ist beispielsweise eine Anlage mit einer maßgeblichen Leistung von 50 kW (peak) nicht in die Ermittlung der 100 kW (peak)- Grenze einzubeziehen, da die maximale Leistung für das Gebäude bereits überschritten ist.

Bei Wohnungsunternehmen dürfte die Steuerfreiheit des § 3 Nr. 72 EStG kaum zum Zuge kommen, da bei dem Betrieb mehrerer PV- Anlagen schnell die Maximalgrenze von 100 kW (peak) überschritten wird.

Hervorzuheben ist, dass Gewinne und Verluste aus der Veräußerung oder Entnahme einer Photovoltaikanlage ebenfalls gem. § 3 Nr. 72 EStG steuerfrei sein können. Dies gilt einschränkend aber nur dann, wenn nur steuerfreie Einnahmen oder Entnahmen erzielt werden. Ist die Photovoltaikanlage aber Teil eines anderen Betriebs und kann ein Betriebsausgabenabzug mit steuerlicher Auswirkung geltend gemacht werden (vgl. Rz. 24-27 des BMF-Schreibens), dürfte die Veräußerung oder Entnahme der Photovoltaikanlage steuerpflichtig sein.

Unklar bleibt, ob die Prüfung im jeweiligen Veranlagungsjahr der Veräußerung oder über den gesamten Betreibungszeitraum der jeweiligen Photovoltaikanlage hinweg zu erfolgen hat. Es spricht vieles für eine veranlagungsjahrbezogene Prüfung.

Unmittelbar im wirtschaftlichen Zusammenhang mit dem Betrieb von steuerfreien Photovoltaikanlagen stehende Betriebsausgaben sind nach § 3c Abs. 1 EStG nicht abziehbar.

Ähnliche Artikel

- Energiewende

Größtes Mieterstrom-Projekt NRWs eingeweiht

Die LEG Immobilien, ein Verbandsmitglied des VdW Rheinland Westfalen, macht das Berliner Viertel in Monheim am Rhein zum Leuchtturmprojekt für Mieterstrom aus Photovoltaik-Anlagen: In Zusammenarbeit mit der Solarwatt GmbH und der Monheimer Elektrizitäts- und Gasversorgung GmbH (MEGA) sowie in Kooperation mit der Stadt Monheim hat das Wohnungsunternehmen am 16. April 2024 offiziell das Photovoltaik-Anlagen-Großprojekt in Monheim am Rhein mit allen beteiligten Partnern sowie der Ministerin für Wirtschaft, Industrie, Klimaschutz und Energie des Landes Nordrhein-Westfalen, Mona Neubaur, eingeweiht. Insgesamt wurden im Quartier „Berliner Viertel“ in den vergangenen Monaten 118 Mehrfamilienhäuser mit insgesamt 1.117 Wohnungen mit Photovoltaik-Anlagen ausgestattet. Dafür wurden 4.774 Solarwatt-Module mit einer Gesamtleistung von 1.934 Kilowatt Peak auf den Dächern der Häuser installiert.

- Das Thema

Wasser in der Stadt

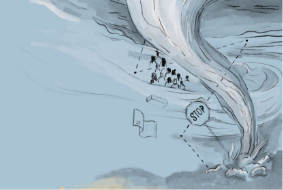

Wasser wird unzuverlässig: Auf wochenlange Dürre folgt langanhaltender Starkregen, auf sinkende Grundwasserpegel volllaufende Kellergeschosse. Städte und Gemeinden, aber auch die Wohnungswirtschaft müssen sich auf diese neue Realität einstellen. Denn der Klimawandel sorgt dafür, dass Wetterlagen extremer werden und länger als bisher an einem Ort bleiben.

Sollte sich die durchschnittliche Temperatur auf der Erde um drei Grad im Vergleich zum vorindustriellen Zeitalter erwärmen, rechnet das Helmholtz-Zentrum für Umweltforschung (UFZ) mit drei bis vier Dürremonaten im Jahr, am stärksten betroffen wäre ein Streifen vom südlichen Nordrhein-Westfalen über ganz Rheinland- Pfalz bis nach Baden-Württemberg. Zwischen 1971 und 2000 waren zwei Dürremonate im Jahr normal. Schon bei einer Erwärmung von 1,5 Grad würde die Länge der Dürren laut UFZ in Nordrhein-Westfalen um 21 Prozent zunehmen, in Rheinland-Pfalz um 41 Prozent. Auch Hochwasser, besonders in den Sommermonaten, werden internationalen Klimamodellierungen zufolge zunehmen. Denn die Wahrscheinlichkeit, dass es zu extremem Starkregen kommt, ist durch den Klimawandel um das 1,2- bis 9-fache gestiegen. Diese Spanne ist groß, klar ist aber: Starkregenereignisse nehmen zu, und 2021 musste an der Ahr und an der Erft beobachtet werden, welch vernichtende Kraft ein einziges Hochwasser haben kann.

- Im Gespräch

"Das Wasser sollte in der Stadt gehalten werden"

Wasser gerät zum zentralen Element in der Quartiersplanung – und damit werden auch die Grenzen zwischen öffentlicher und privater Planung fließend. Denn wenn beispielsweise Wasser im Wohnumfeld zurückgehalten wird, fließt weniger in die öffentliche Kanalisation. Kommunen und Wohnungsunternehmen und -genossenschaften arbeiten deshalb idealerweise zusammen. Wie das geschieht, untersucht derzeit das Fraunhofer-Institut für System und Innovationsforschung (ISI) gemeinsam mit dem Forschungszentrum InWIS und der Kommunalagentur NRW. Ein Gespräch über das Notwendige und das Machbare.

- Persönlich

Die Regenwasser-Manager

Seit vielen Jahren sind Carsten Unterberg und Andreas Zaremba ein Team beim Bauverein zu Lünen. Um den ein oder anderen Spruch sind beide Vorstände nicht verlegen. Um Lösungen ebenso wenig. Im Besprechungsraum mit großen Panaromafenstern und direktem Blick auf die Bauverein-Großbaustelle an der Langen Straße kommen die beiden rund ums Wasser schnell ins Erzählen: Schon vor 25 Jahren setzte der Bauverein zu Lünen sein erstes Projekt in Sachen Regenwasser-Management um. Er entkoppelte die Siedlung „Osterfeld“ komplett von der Regenwasserkanalisation. Ihr Motto: Ressourcen schonen und einfach mal machen. Ihr Ziel: Die Kosten senken. Und zwar für die Genossenschaftsmitglieder.